「借地を相続することになったけど、借地権割合って何?」

土地を借りるときに意識することはないですが、その借地を相続したり売却するときに借地権割合という数値が出てきます。

通常は国税庁が決めた借地権割合を使いますが、もしトラブルになったときはどうするのでしょうか?

今回は借地権割合の調べ方や、借地権割合と相続税との関係について解説しています。

なお借地権の相続については別の記事に詳しい解説をしています。

借地権割合とは

借地権割合とは、借地権の価格を求めるために更地価格に乗じる一定の割合のことです。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]

更地価格 × 借地権割合 = 借地権価格

[/st-mybox]

普段の借地人や地主との関係では、借地権割合を使う場面はありません。

どのようなときに、借地権割合を使うのでしょうか?

- 借地権を第三者に売却するとき

- 借地権を地主に買い戻してもらうとき

- 相続税の計算をするとき

主にこういったケースで、借地権割合を使います。

それでは実際に、借地権割合を確認する方法について見ていきましょう。

借地権割合を確認するには路線価図を見よう

借地権割合は、地域ごとに相場が決まっています。

その相場がわかる資料が、国税庁で出している相続税路線価。

相続税路線価を確認するには、

- 国税庁のホームページを見る

- 管轄の税務署で閲覧する

という二通りの方法があります。

通常は国税庁のホームページで見たほうがラクですね。

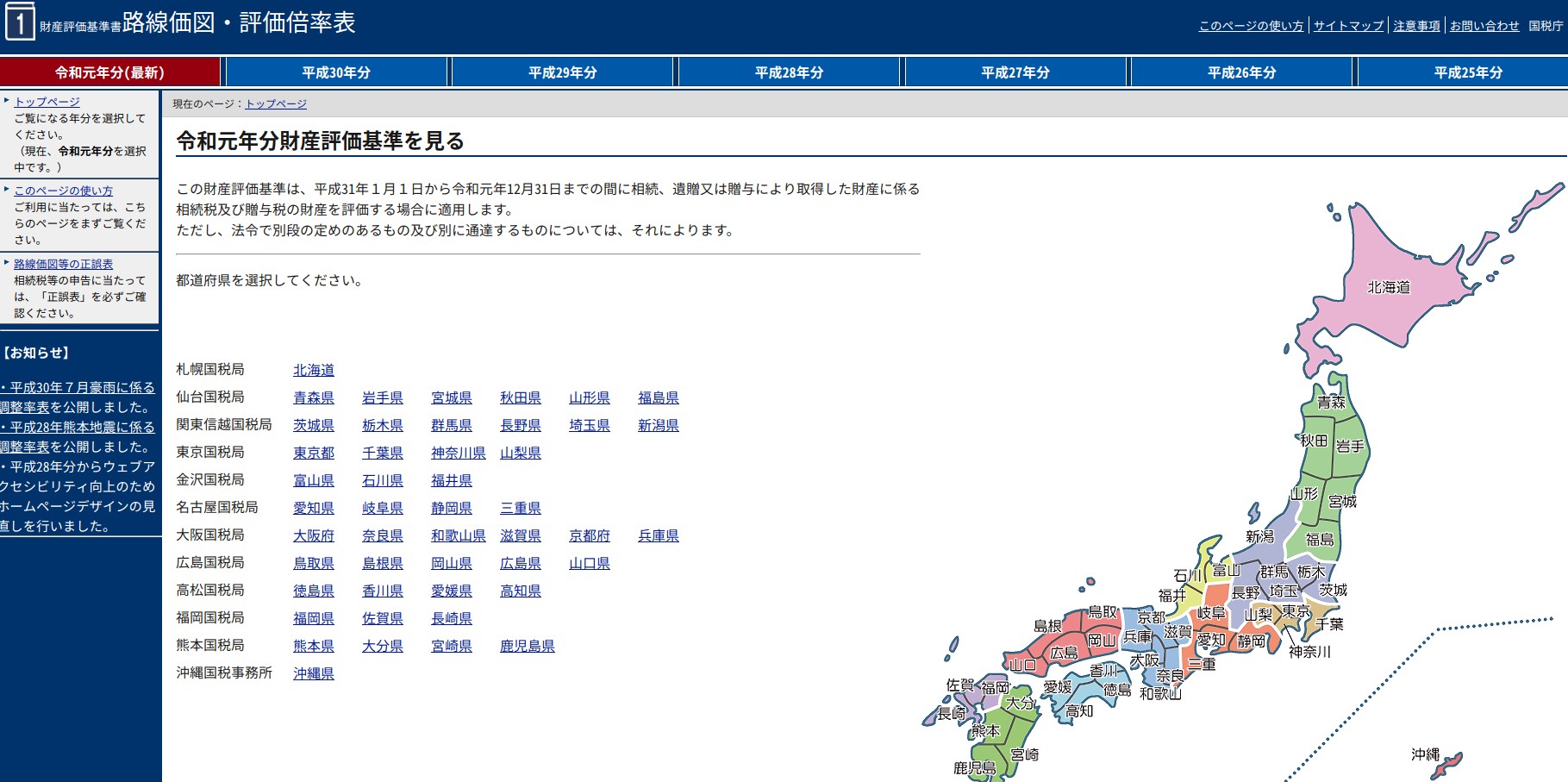

路線価図のことを正確には、財産評価基準書と呼びます。

国税庁の財産評価基準書のページを開くと、年度ごとに分かれていますから最新年度の情報を見ましょう。

都道府県別のページから、借地がある地域を探します。

そこから借地が存する場所を特定しましょう。

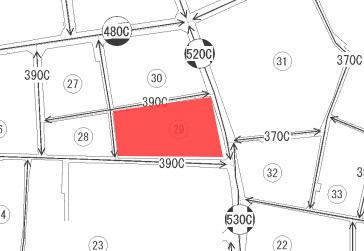

借地の前面道路に表示してある数字(例:265D)が、該当の路線価です。

265と表記があれば、㎡あたりの路線価265,000円ということですね。

そして数字の後に記載されているアルファベット(CやDなど)が、借地権割合を表しています。

| 記号 | 割合 |

|---|---|

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

上図だと記号はDですから、借地権割合は60%ということが分かりました。

倍率地域のときはどうする?

地方部だと路線価が設定されていない地域もあります。

そのような地域を倍率地域と言います。

倍率地域のときは、どうやって借地権割合を調べればよいのでしょうか?

都道府県ごとの路線価図と並んで、評価倍率表も国税庁ホームページで見ることができます。

評価倍率表には、町や大字ごとに借地権割合が記載されています。

上図では30%と記載されていますね。

[st-mybox title=”借地権割合の記載がないときは?” fontawesome=”fa-info-circle” color=”#e54d03″ bgcolor=”#fff0e8″ borderwidth=”0″ borderradius=”5″ titleweight=”bold”]評価倍率表で借地権割合が「ー」と記載されている場合もありますが、そのときは路線価図に記載されている借地権割合を確認しましょう。[/st-mybox]

路線価が絶対ではない|鑑定評価など他の決め方もある

ほとんどのケースでは、ここまで述べてきたような国税庁が設定した借地権割合を使っていきます。

ただ稀に不動産鑑定士による鑑定評価で借地権割合を決めることもありますね。

例えば地主に借地権を買い取ってもらうとき、「こんなに借地権が高いはずがない!」と地主側が突っぱねてくるケース。

このようなときは裁判所の調停で、鑑定評価による借地権割合を求めます。

借地権の評価について詳しい解説は、別の記事に譲ります。

ただここで評価した借地権割合は、国税庁の設定値と大きく差が出ることはありません。

国税庁が設定した借地権割合は、地域の実情などを考慮して決められたもの。

その数値を覆すのは難しいのです。

都心部は高く、地方は低い|都市部は相続税が発生する可能性もある

各地の路線価図から借地権割合を調べてみると、一定の傾向があることが分かります。

- 都心部は70%〜90%と高い

- 地方部は30%〜50%と低い

都心部は利用価値が高い

都心部は地価が高いこともあり、借地権が売買される取引慣行があります。

そのような借地は利用価値も高いので、借地権割合が高くなりがちなのですね。

例えば千代田区のオフィス街や銀座などは、借地権割合90%。

ほぼ更地と変わらない価値があるのです。

したがって都心部の借地を相続すると、借地権に対して相続税が発生する可能性があります。

借地権の相続税評価額を計算してみる

ここで借地権の相続税評価額を計算してみましょう。

- 敷地面積:100㎡

- 路線価:520,000円/㎡

- 借地権割合:70%

とすると、

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”] 520,000 × 100 × 0.7 = 3640万円[/st-mybox]

評価額が3640万円になりました。

ここでもし借地権割合が50%だったら、相続税評価額は2600万円となり基礎控除の範囲に収まります。

借地権割合の重要性がわかりますね。

地方部は売却に苦労するかも

一方で地方部は借地権が取引されることが少なく、利用価値も低いと見なされます。

したがって借地権割合も低くなる傾向があるのですね。

地方にある借地権を売却しようと思っても、なかなか思うようには売れない可能性が高いでしょう。

コメント