親が経営していた駐車場を相続するとき、なにか節税対策はあるのでしょうか?

ここでは駐車場経営を通じて、相続税や所得税などの節税をする方法をご紹介します。

駐車場でも、相続税の小規模宅地等の特例が受けられる

相続税の節税策として王道なのは、小規模宅地等の特例を受けることですね。

小規模宅地等の特例というと居住目的の土地を優遇しているというイメージですが、駐車場などの事業用地も対象になっているのです。

ここでは駐車場として利用している土地が特例を受けるための条件を見ていきましょう。

駐車場で小規模宅地等の特例を受けるための条件

駐車場であれば、必ず特例を受けられるわけではありません。

- 単なる節税目的ではないか?

- 事業として継続性があるか?

といったポイントから税務署が判断を下します。

舗装や設備があることが条件

小規模宅地等の特例の適用を受けるには、土地上に建物や構築物があることが必要です。

宅地等とは、土地又は土地の上に存する権利で、一定の建物又は構築物の敷地の用に供されているものをいいます。

土地を駐車場にしている場合、

- アスファルト舗装や砂利敷きになっている

- 車止めなどの設備が備えられている

といった駐車場事業のための施設が整っていることが必要です。

以上のような構築物があれば、貸付事業用地として小規模宅地等の特例の要件を満たします。

[st-mybox title=”簡易的な設備はダメ” fontawesome=”fa-exclamation-circle” color=”#371201″ bordercolor=”#e54d03″ bgcolor=”#fffdfc” borderwidth=”2″ borderradius=”5″ titleweight=”600″]ここで小規模宅地等の特例を受けるためだけに、簡易的な舗装や砂利敷きにしているケースでは、特例が認められないこともあるので注意しておきましょう。

事業用宅地等として認められるためにはある程度堅固な施設であり、その施設を利用した事業が行われているという前提があります。

過去の国税不服審判所で争いになった例としては、

- 青空駐車場のごく一部に看板があるのみ(平成19年6月5日裁決)

- 部分的な舗装や看板のみで撤去が容易(平成17年12月16日裁決)

などがあります。

くれぐれも節税だけを目的とした、安易な駐車場経営はやめておきましょう。

[/st-mybox]

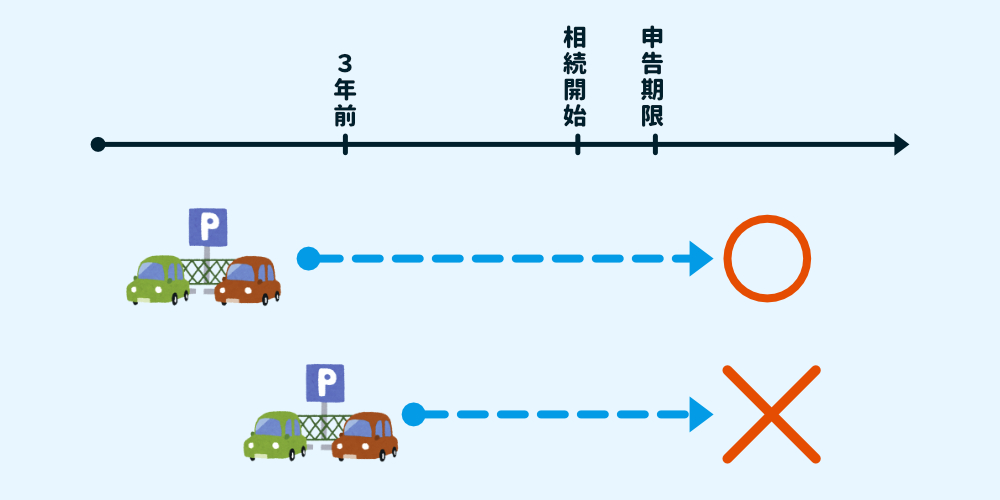

亡くなる3年以上前から駐車場経営を続けていることが必要

父親が亡くなりそうだから、相続対策として急いで空き地を駐車場にした。

このような節税目的のためだけの駐車場経営は3年以内貸付宅地等と呼ばれ、小規模宅地等の特例の対象外となります。

相続の開始前3年以内に新たに貸付事業の用に供された宅地等(「3年以内貸付宅地等」といいます。以下同じです。)(注2、3)を除きます。

少なくとも亡くなる3年以上前から、継続して駐車場経営をしておく必要があるのですね。

ただし一定以上の規模で駐車場経営やアパマン経営を行っていた場合は、例外措置があります。

一般的に5棟10室基準と呼ばれる基準を満たした事業は、特定貸付事業となって3年以内でもオーケーなのです。

月極駐車場の場合、50台以上の規模で運営していれば特定貸付事業となります。

コインパーキングの場合は不動産所得として見なされず、事業所得または雑所得として取り扱われます。

したがって単純に5棟10室基準ではなく、事業の継続性や営利性をもとに特定貸付事業かどうかを判断されますね。

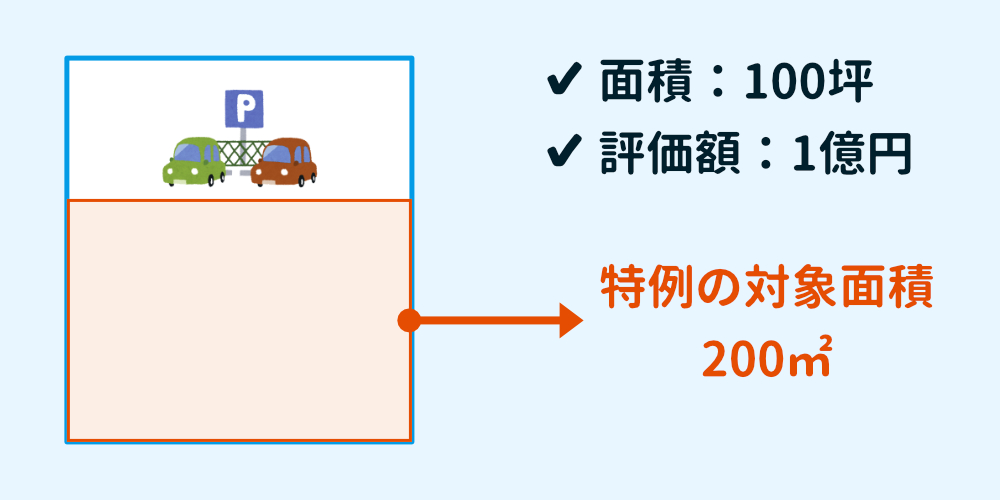

節税できるのは200㎡まで&50%

貸付事業用宅地等として小規模宅地等の特例を受けられる範囲は、以下の通りです。

- 上限面積は200㎡

- 減額割合は▲50%

駐車場の面積が200㎡を超えている場合には、どうなるでしょう?

上図のように、

- 駐車場の面積:100坪(330㎡)

- 土地の評価額:1億円

とすると、

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]

100,000,000 ✕ 200/330 ✕ 50% = 30,303,030

100,000,000 - 30,303,030 = 69,696,970

[/st-mybox]

となり、評価額が1億円→約7000万円となりました。

相続税の小規模宅地等の特例については、以下の記事で詳しく解説しています。

[st-card id=128]

所得税の節税にはある程度大きな経営規模が必要になる

駐車場経営をする中で得た収入には、所得税がかかります。

この所得税を節税するためには、

- 所得の種類

- 駐車場経営の規模

という2つのポイントを押さえなければいけません。

所得の区分は事業所得か?不動産所得か?

駐車場経営の所得税について考えるときに、まず所得の区分を判断する必要があります。

駐車場経営にはサービス業としての側面と、不動産賃貸業としての側面が両方あります。

- 事業所得(車を保管するサービス)

- 不動産所得(車を置く土地を貸している)

したがって所得の区分として、上記の二種類が考えられるのですね。

どちらの所得になるかどうかは、車の管理責任の有無によります。

管理人が常駐している立体駐車場の場合は、車のキズなどの責任を事業者が負うので事業所得と考えられます。

一方、青空駐車場やコインパーキングなどは場所を貸しているだけで、車の管理をしているわけではありませんよね。

このような場合は、不動産所得となるわけです。

事業所得と不動産所得で、どちらが有利ということはありません。

ただ経費の算入方法などに違いがありますから、まず事業所得か?不動産所得か?を明確にしておきたいですね。

事業所得の場合、小さい規模だと雑所得になってしまう

事業所得では、駐車場の規模によって、

- 事業的規模

- 業務的規模

という二種類の所得に分かれます。

規模の判定については明確に決まっていないのですが、おおむね駐車可能台数50台というのが目安になっていますね。

| 規模判定 | 駐車場の規模 |

|---|---|

| 事業的規模 | 停められる台数が50台以上 |

| 業務的規模 | 〃50台未満 |

事業的規模で駐車場を経営していると認められれば事業所得となりますが、それ以下だと雑所得という扱いになります。

| 規模判定 | 所得の種類 |

|---|---|

| 事業的規模 | 事業所得 |

| 業務的規模 | 雑所得 |

雑所得になってしまうと、

- 青色申告の控除が受けられない

- 給与との損益通算ができない

というデメリットがあります。

事業的規模のほうが節税策としては有利になりますね。

不動産所得でも事業的規模のほうが節税できる

不動産所得の場合でも、事業的規模か業務的規模かによって節税項目が異なってきます。

| 節税項目 | 事業的規模 | 業務的規模 |

|---|---|---|

| 資産損失 | 必要経費に算入できる (損益通算OK) |

その年に必要経費に算入 (損益通算不可) |

| 貸倒損失 | 同上 | 同上 |

| 青色事業専従者給与の必要経費算入 | ◯ | ✕ |

| 白色事業専従者控除 | ◯ | ✕ |

| 青色申告特別控除 | 条件を満たせば 65万円 |

10万円 |

例えば、

- 赤字になったときに給与所得と損益通算する

- 妻を専従者として給与分を必要経費に入れる

- 青色申告で65万円控除を受ける

といった節税策は、事業的規模でないと認められないのです。

したがって事業所得にせよ不動産所得にせよ、ある程度の規模があったほうが節税面としては有利になると言えますね。

実際に駐車場経営するにはどうする?

実際に相続した土地で駐車場を経営するためのポイントをまとめてみました。

月極駐車場にするか?コインパーキングにするか?

まず駐車場の形態として

- 月極駐車場

- コインパーキング

の2種類があることを押さえておきましょう。

それぞれ向いているエリアやデメリットが異なります。

コメント