相続税の計算の基本

相続税の額は基本的に以下の式で計算されます。

[st-mybox title=”” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”] 相続財産の評価額×税率=相続税額[/st-mybox]

ここでいう相続財産は不動産だけでなく、現金や有価証券など相続の対象となるすべての財産のことです。

相続財産の評価額(価格)は、その財産の性質によって以下の3種類の価格に分けられます。

- 収益還元価格

- 再取得価格

- 市場価格

収益還元価格とは、相続財産が利益を生み出す性質のとき、その収益性を分析して価格を求めたものです。

例えば、営業権や非上場株式がこれに当たります。

また再取得価格とは、その財産がどれくらいの費用をかけられて作られたか(費用性)に着目した価格。

例えば不動産のうち建物部分について、その建物を建てるとしたらどのくらいの費用がかかるかという再取得価格を求め、その価格から築年数に応じた減価償却をおこなって評価額を求めます。

市場価格とは、その財産が一般的に市場で売買されたときにどのくらいの価格で取引されるか?という観点から求められる価格のこと。

不動産であれば土地の中でも宅地は一般的に不動産会社の仲介で取引されるものですから、その地域での取引水準を踏まえて評価額を決めます。

土地でも農地や林地は市場で取引されることが極めて少ないため、市場価格ではなく別の評価額を求めます。

不動産を含む相続財産は時価で評価する

相続財産は相続が発生した日(亡くなった日)時点の時価で評価します。

したがって購入した時点では100万円だった株券が、その後値上がりして時価1,000万円になっていたとすると、1,000万円分の財産として評価されます。

もっと細かく説明すると、上場株式の場合は以下の4種類のうち最も低い価格で評価額とします。

- 相続開始日の終値

- 相続開始日が属する月の終値の平均額

- 相続開始日が属する前月の終値の平均額

- 相続開始日が属する前前月の終値の平均額

不動産の場合は株式のように極端に値上がり・値下がりするケースは少ないですが、毎年3月に発表される地価公示などの指標を見れば、少しづつ上下しているのがわかると思います。

不動産の評価額の基本的な考え方

では具体的に相続した不動産の評価額はどのように計算されるのか、基本的な考え方を見ていきましょう。

不動産は土地と建物に分けられますが、それぞれ評価額の考え方も異なります。

土地の評価方式は二種類ある

土地の評価をする方式には路線価方式と倍率方式という、二種類の考え方があります。

路線価方式

路線価方式とは、管轄の税務署が発表している相続税路線価をもとに計算するやり方です。

路線価という字面を見るとなんとなく想像できるように、道路ごとに麺している土地の価格水準(1㎡あたり)を決めているのが路線価というもの。

対象の土地の路線価がいくら位なのかを調べるには、国税庁のHPにある財産評価基準書を見るのが良いでしょう。

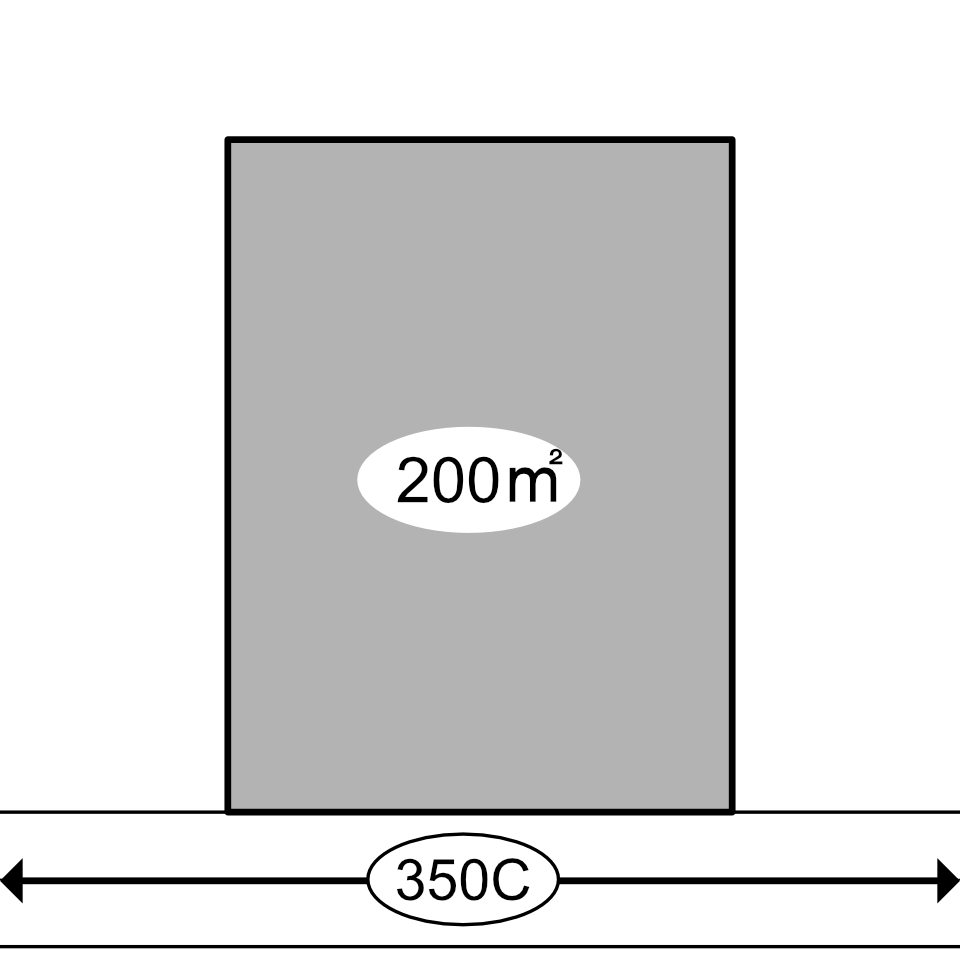

例えば上の図のケースでは、対象の土地の路線価は350,000円/㎡なので、評価額は以下のとおり。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”] 350,000円/㎡×200㎡=7千万円[/st-mybox]

ただ実際にはこの計算式は単純化していて、土地の形状や面している道路などによる補正率を省略しています。

特に土地の形状が長方形でなく不整形なケースでは、補正率により大幅に評価額が下がることも。

この補正率が相続税の節税ではポイントになってくるので、また別途説明したいと思います。

>相続する土地の評価額は路線価だけではない!評価減の事例まとめ

倍率方式

郊外など宅地があまり進んでいない地域では、路線価が設定されていないところも多いです。

そのような地域の土地は、倍率方式というやり方で評価額を求めることになります。

ここでいう倍率とは土地の固定資産税評価額にその倍率を乗じた価格が、評価額となるもの。

土地の固定資産税評価額はどう調べるのかというと、以下のとおり。

- 一年に一回送られてくる固定資産税課税通知書を見る

- 市町村役場などで固定資産評価証明書を発行してもらう

例として対象の土地の固定資産税評価額が5,000万円で倍率が1.1倍だったとすると、

相続税の評価額は5,000万円×1.1=5,500万円となります。

ここからわかる通り、土地は相続税評価額>固定資産税評価額となるのが普通です。

マンションや農地の相続税評価額については、別の記事にまとめてあります。

建物の評価額は固定資産税と同じ

建物部分の相続税評価額は、土地と比べれば非常にシンプルです。

固定資産税額を決める基礎となる固定資産税評価額は、土地と建物で分かれています。

その建物の固定資産税評価額が、そのまま相続税の評価額となるのです。

したがって土地の倍率方式のところでご説明したように、固定資産税納税通知書などで建物の固定資産税評価額を確認しておきましょう。

不動産の相続税を節税するためには、評価額を圧縮しよう

最初にご説明したとおり、相続税の額は相続財産の評価額×税率で計算されます。

このうち税率は相続税法で決まったものなので変更できませんが、評価額の方は工夫しだいで圧縮できるのです。

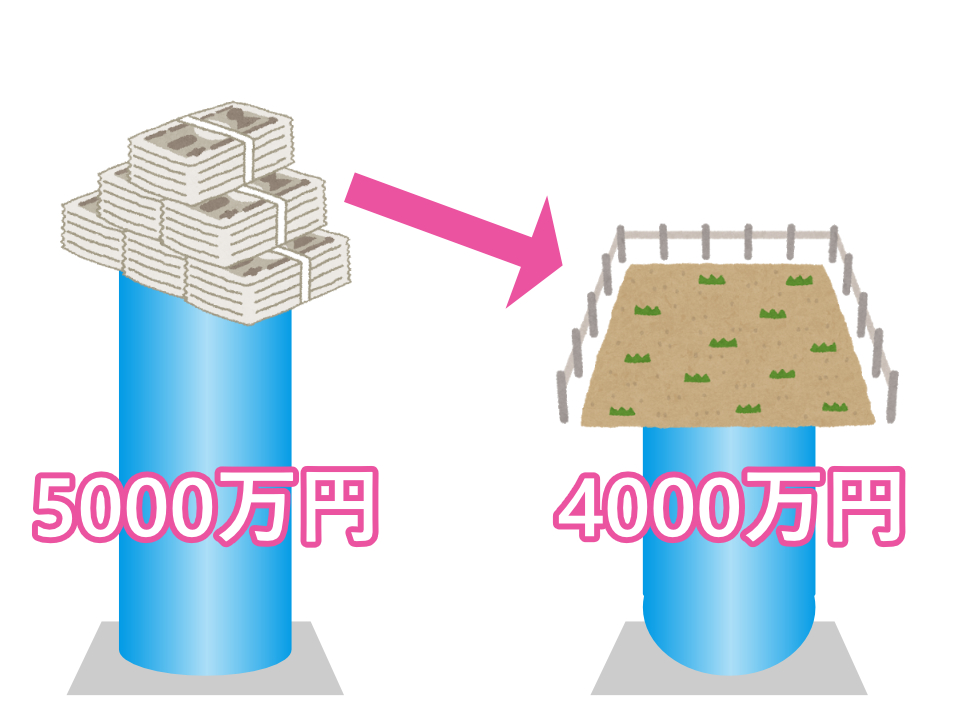

例えば相続財産のなかに5,000万円の現金があったとしましょう。

この現金を相続財産として評価すると、当然その評価額は5,000万円です。

しかし故人が生前5,000万円で購入した土地があり、駐車場として利用されていたとします。

この土地が相続財産として評価されるとき、評価額は5,000万円とはなりません。

前段でご説明したとおり、路線価方式か倍率方式で評価額を計算することになります。

しかも土地の相続税評価額は、市場価格よりも低くなるのが普通です。

したがって同じ5,000万円の市場価値であっても、不動産として所有していたほうが相続税が安くなります。

これを相続財産の圧縮効果と呼びます。

相続税の節税という面では、現金より圧縮効果のある不動産のほうが有利なわけです。

まだある不動産を利用した相続税の節税テクニック

単に財産を不動産に換えただけても圧縮効果がありますが、さらに節税するためのテクニックがいくつかあります。

- 各種の控除・特例を活用する

- 賃貸物件を建てて、土地の評価額をさらに下げる

- 鑑定評価により土地の評価額を下げる

- 相続した不動産を売却して、譲渡所得税を節税する

それぞれの詳しい説明は個別記事に譲りますが、専門家と相談しながら相続税対策をすれば、かなりの圧縮効果が期待できます。

相続が発生してからだとできる対策も限られてきますから、なるべく事前に専門家へ相談するようにしてください。

コメント