相続した土地が、道路に接していないときはどうする?

ここでは無道路地を相続した場合の相続税評価額や、活用の仕方について解説しています。

無道路地(袋地)とは?

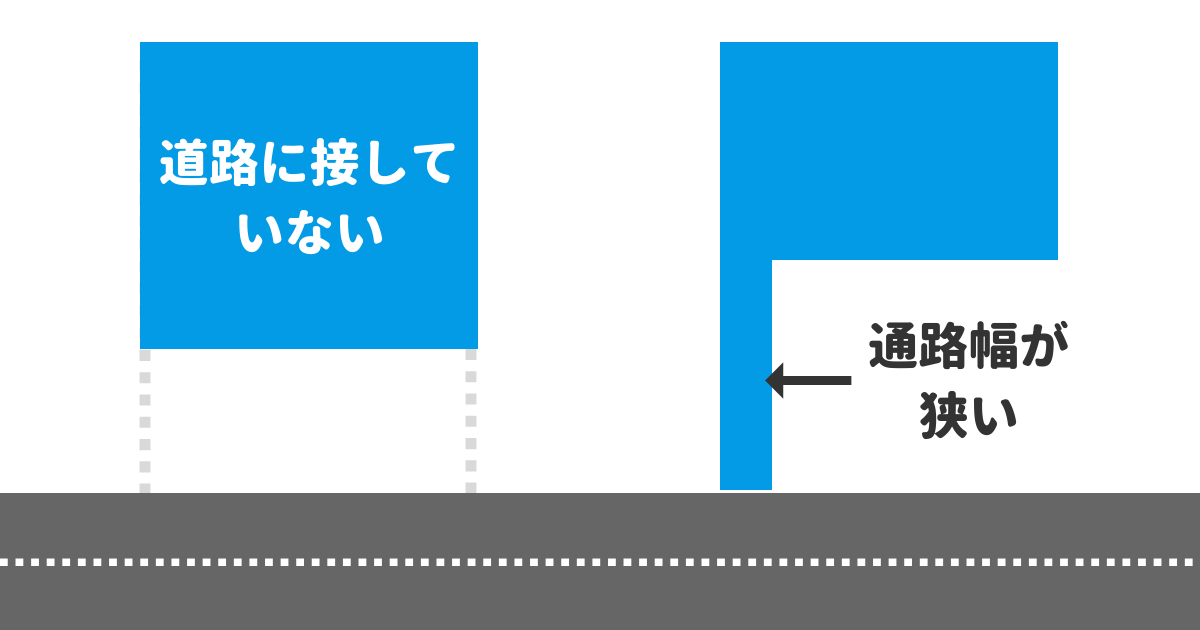

無道路地(袋地)とは、名前のとおり道路に接していない土地のことです。

以前にも解説したとおり、建築基準法で有効な道路に接していない土地には建物を建てられません(再建築不可)。

したがって、無道路地を持っていても有効利用することができないのですね。

まったく道路に接していない土地だけでなく、接している間口が狭かったり、建築基準法上の有効な道路に接していない土地も無道路地と判定されます。

相続税の評価としても、無道路地は普通の土地に比べてぐっと安くなります。

基本的な計算方法を見ていきましょう。

基本的な計算方法

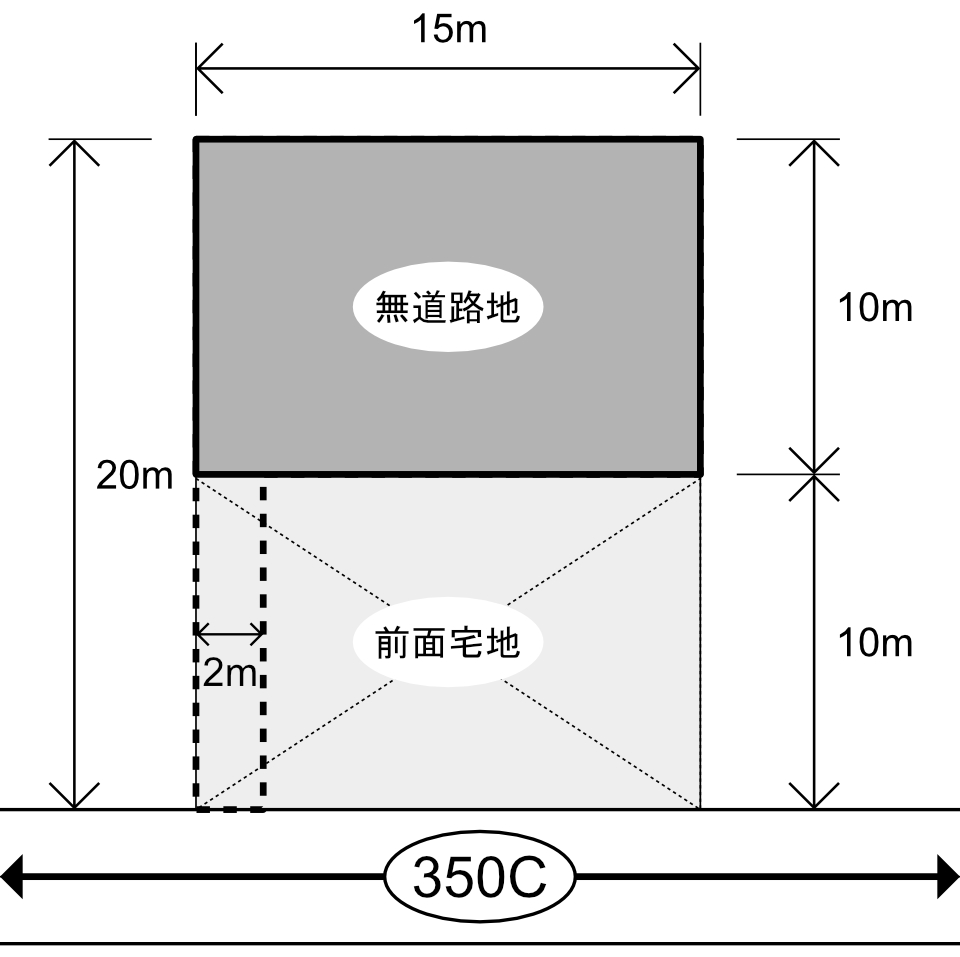

無道路地を評価するとき、道路に接するように前面宅地を購入するケースを想定します。

図に示したような無道路地を評価するには、前面宅地に幅2mの通路を設ける(旗竿地)というシミュレーションの元に計算していきましょう。

奥行価格補正を行った評価額

まず無道路地と前面宅地を一体の画地として捉えたとき、奥行きが長くなることによる補正を行います。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]

350,000円/㎡×1.0×300㎡=105,000,000円……🅰️

次に前面宅地のみを対象とした場合の、奥行補正率を考慮した価額を求めます。

350,000円/㎡×1.0×150㎡=52,500,000円……🅱️

🅰️から🅱️を控除した価格が、無道路地単体の奥行補正率を行った評価額です。

🅰️-🅱️=52,500,000円[/st-mybox]

不整形地などの補正(間口狭小・奥行長大も)

次に不整形地などの補正を行いましょう。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]

まずは不整形地補正率の計算

(かげ地割合)

(300㎡-150㎡)/300㎡=50%

かげ地割合より、不整形地補正率 0.79とする(普通住宅地区・地積区分A)

間口狭小補正率は間口距離2mなので、0.90

奥行長大補正率は

奥行距離20m/間口距離2m=10

なので、0.90とする。

不整形地補正率×間口狭小補正率

0.79×0.90=0.71……🅰️

間口狭小補正率×奥行長大補正率

0.90×0.90=0.81……🅱️

🅰️<🅱️より不整形地補正率を0.71とする。

先ほどの奥行価格補正後の価額に不整形地補正率0.71を乗じます。

52,500,000円×0.71=37,275,000円[/st-mybox]

通路部分の価額

想定する旗竿地の通路部分の価額を求めます。

この通路部分の評価は基本的に路線価×面積なのですが、先ほど求めた補正率を考慮した価額の40%までという限度があります。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]通路部分の価額

350,000円/㎡×20㎡=7,000,000円……🅰️

限度額

37,275,000円×40%=14,910,000円……🅱️

🅰️<🅱️なので、通路部分の価額は7,000,000円。[/st-mybox]

評価額

不整形地などの補正率を考慮した価額から通路部分の価額を控除して、最終的な無道路地の評価額を査定します。

[st-mybox title=”計算式” fontawesome=”fa-calculator” color=”#74d0fd” bgcolor=”#e8f7ff” borderwidth=”0″ borderradius=”5″ titleweight=”bold”]37,275,000円-7,000,000円=30,275,000円……🅰️

単純に路線価方式で求めた評価額

350,000円/㎡×150㎡=52,500,000円……🅱️[/st-mybox]

🅰️<🅱️となり、40%超の相続財産圧縮になりました。

(参考:No.4620 無道路地の評価|国税庁)

前面宅地の購入が非現実的な場合は、鑑定評価

前記で解説した基本的な計算方法は、国税庁の通達に基づいた方法です。

この計算方法だと、前面宅地を購入して通路とすることが前提になっていますね。

しかし現実的には、前面宅地を購入することが難しいことのほうが多いです。

- 既に前面宅地に住宅が建っていて、立ち退きはほぼ不可能

- 通路部分が長く、取得費用が高額になる

このようなケースでは、基本的な計算方法で評価するのは非現実的と言えます。

したがって不動産鑑定士による鑑定評価を行い、事情を盛り込んだ評価額を行うこともありますね。

その場合

- 通路開設費(用地購入費や測量費など)

- 時間的コスト(交渉などにかかる期間)

- 不確実性

を盛り込んだ鑑定評価を行います。

そうすると前記の基本的な計算方法よりさらに減価されることが多く、路線価方式の3割~4割程度の価額に落ち着きます。

無道路地をどう活用していくか

実際に相続で無道路地を取得した人から「どうやって活用したら良いの?」と相談を受けることもあります。

ケースバイケースなのですが、考えられる活用方法を挙げてみましょう。

既存の住宅をリフォームしながら利用する

もし現在の無道路地に住宅が建っているのなら、それを活用するという手段も考えられますね。

無道路地だと建物を建てることはできないのですが、現在すでに建っている建物(既存不適格)をリフォームすることは問題ありません。

柱・梁・土台などの構造部がしっかりしていれば、リフォーム・リノベーションで新築同様に蘇らせることもできるでしょう。

[st-card id=455 ]

駐車場にする

無道路地に建築基準法上の建物は建てられませんが、駐車場などの利用は可能です。

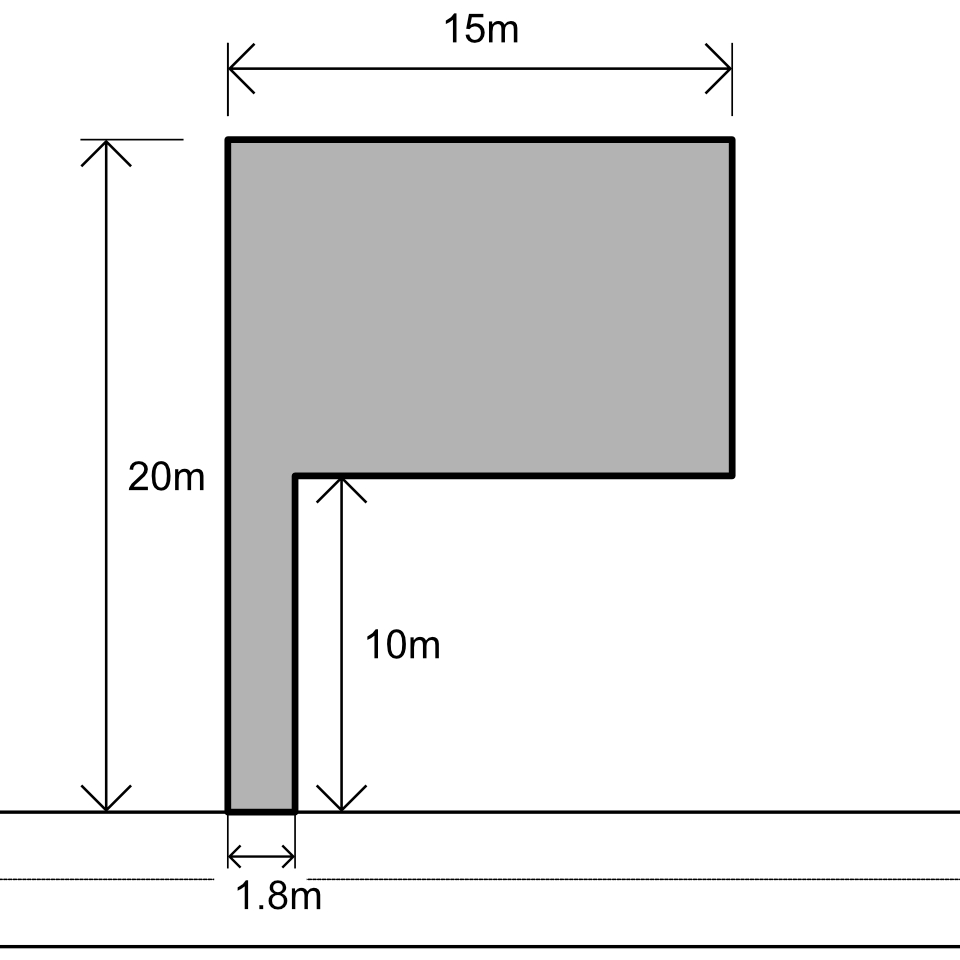

例えば図のような旗竿地は接道義務を満たしていないので、無道路地となります。

しかし車が通行できる程度の通路幅があれば、駐車場として使うことは可能でしょう。

[st-card id=751]

無道路地をどうしても売却・処分したい!

相続した無道路地を活用する手段が見つからないと、そのまま保有することになります。

土地は所有しているだけで固定資産税が発生しますから、ムダなお金を払い続けるという事態に。

ムダな出費を避けるために、どうにか無道路地を売却する方法を考えてみましょう。

隣地の所有者に買ってもらう

普通の売買市場では、無道路地はほぼ買い手が付きません。

購入しても有効利用できないからですね。

しかしその無道路地の隣接地の所有者であれば、買い主になってくれる可能性があります。

- 自宅とは別に離れを建てたい

- 今あるアパートを取り壊して、マンションにしたい

このようなニーズがあれば、隣接する無道路地を買って画地を広げようと考えるかもしれませんね。

このパターンであれば、市場価格よりも高い相場で買ってもらえることもあります(限定価格)。

私が実際に無道路地の取引事例を調べても、ほとんどの買主が隣地所有者でしたね。

隣地を購入して接道させる

逆に自分が隣地を買い取って、接道義務を満たす土地にするという方法も考えられます。

土地の購入費用は負担しなければなりませんが、接道義務を満たす土地になれば買い手がつきやすくなりますし、売却価格も相場に近くなります。

条件によっては、この隣地買収案も検討してみても良いでしょう。

隣地と共同で売る

隣地と無道路地を併せて、一体の土地として売却するというケースも稀にあります。

ただ一体売却は隣地所有者とのコミュニケーションをしっかり取らないと、難しいですね。

売却益の配分についてトラブルになるケースが多いです。

買取業者に買い取ってもらう

どんなに安くても良いから処分したいということであれば、地元の不動産業者に買い取ってもらうという方法もあります。

普通の業者では断られることが多いですが、地元で無道路地のような扱いの難しい土地を買い取っている中小業者は存在します。

ただ価格は仕入れ価格になるので、相当に安くなってしまうのは覚悟しておきましょう。

無料で使える一括査定サイトなら、地域密着型の優良な不動産会社を紹介してくれますよ。

まとめ~ムダな税金を払わない

これまで見てきたとおり、

- 単純な路線価方式による評価額

- 実際の無道路地の評価額

この2つの価額には、大きな開きがあります。

この価額は相続だけでなく、固定資産税の評価についても同様です。

不動産を所有しているだけで発生する固定資産税を節税するためにも、無道路地の評価ポイントはきっちり押さえておきましょう。

コメント